Fare il calcolo Imu non è poi così difficile. Pochi semplici passi da seguire e il gioco è fatto! In quest’articolo ti spiegherò come calcolare l’Imu dalla base imponibile fino all’importo dovuto, con un esempio di calcolo e di compilazione del modello di pagamento.

Prima di procedere con il calcolo dell’Imu devi munirti di visura catastale dell’immobile in modo da avere presente la categoria catastale dell’immobile e la rendita. Tieni presente però che non tutti sono tenuti a pagare l’Imu, per essere certo di dover pagare ti consiglio di leggere Imu prima casa e immobili esenti: come funziona?

Indice

- Calcolo l’Imu: dalla base imponibile all’importo dovuto

- Dove calcolare Imu

- Imu quando, come e dove si paga

Calcolo Imu: dalla base imponibile all’importo dovuto

Per il calcolo Imu bisogna individuare per prima cosa la base imponibile Imu, ossia quel valore sul quale applicare successivamente l’aliquota d’imposta.

Visura catastale alla mano, occorre considerare la rendita catastale che va prima rivalutata aggiungendo il 5% e poi moltiplicata per un coefficiente catastale stabilito dalla legge. E’ possibile verificare il valore della rendita catastale, gratuitamente, nel sito dell’Agenzia delle entrate. Il coefficiente catastale da utilizzare nel calcolo differisce per categoria catastale di appartenenza dell’immobile:

| Categoria catastale | Coefficiente |

|---|---|

| A Abitazioni da A/1 a A/9 e A11 | 160 |

| A Uffici e studi privati A/10 | 80 |

| B da B/1 a B/8 | 140 |

| C Negozi e botteghe C/1 | 55 |

| C Magazzini, autorimesse, tettoie, C/2, C/6, C/7 | 160 |

| C Laboratori per arti e mestieri, fabbricati sportivi e stabilimenti senza fine di lucro C/3, C/4, C/5 | 140 |

| D Immobili a destinazione speciale da D/1 a D/4, da D/6 a D/10 | 65 |

| D Istituti di credito ed assicurazioni D/5 | 80 |

La rendita catastale degli immobili a destinazione speciale viene determinata attraverso una stima diretta. In questo caso nella visura non vi sarà alcuna rendita indicata.

Per i terreni agricoli non esenti la base imponibile va calcolata rivalutando il reddito dominicale, aggiungendo il 25%, e moltiplicando quanto ottenuto per il coefficiente catastale pari a 135.

Agevolazioni Imu

Dopo aver determinato la base imponibile, per i soli immobili concessi in comodato a determinate condizioni si applica la riduzione del 50% della base imponibile.[1]

L’agevolazione riguarda l’immobile:

- iscritto al catasto alla categoria A, esclusi quelli di lusso di cui si è detto in precedenza;

- concesso in comodato a parenti in linea retta e quindi dai genitori ai figli e viceversa ed utilizzato come abitazione principale;

- con contratto di comodato registrato all’Agenzia dell’entrate.

La riduzione della base imponibile è concessa quando:

- il comodante risiede e dimora nello stesso comune in cui si trova l’immobile in comodato;

- il comodante possiede un unico immobile nello stesso comune o al massimo un altro immobile nello stesso comune, purché adibito a sua abitazione principale.

La riduzione è prevista anche per i fabbricati di interesse storico e artistico e per quelli dichiarati inagibili o non abitabili secondo regolamento comunale o presentando una dichiarazione sostitutiva di atto notorio.[2]

Se l’immobile soggetto all’Imu è invece locato ad un canone concordato gode di un’imposta ridotta del 25%, quindi l’imposta è pari al 75%.

Aliquote Imu

Dopo la definizione della base imponibile è necessario individuare con esattezza l’aliquota d’imposta da applicare nel calcolo dell’Imu.

Sul sito del Ministero dell’economia e delle finanze-Dipartimento politiche fiscali è possibile consultare le aliquote deliberate da ciascun comune italiano. Il comune può infatti deliberare, entro determinati limiti, un aumento o una riduzione delle aliquote.

L’aliquota ordinaria Imu da applicare alla base imponibile in precedenza calcolata è dello 0,76% che può essere modificata in aumento o riduzione dal comune, entro il limite dello 0,3 %.

Per le abitazioni principali di lusso l’aliquota è invece ridotta pari allo 0,40%, anch’essa aumentabile o riducibile dello 0,02%. Per i fabbricati del gruppo D l’aliquota Imu, di competenza dello Stato, è dello 0,76%, modificabile dal comune in aumento dello 0,2%.

L’importo dell’Imu così determinato deve essere rapportato alla percentuale di possesso dell’immobile (100%, 50%, etc.) e al periodo di possesso dell’anno, espresso in mesi.

Per il calcolo dell’Imu dovuta bisogna quindi considerare anche la quota di possesso dell’immobile e la durata del possesso. I periodi di almeno 15 giorni di possesso sono considerati per un intero mese .

Esempio calcolo Imu

Adesso facciamo un esempio di calcolo dell’Imu dovuta. Consideriamo un immobile che gode dell’agevolazione di riduzione della base imponibile del 50% (per concessione in comodato), categoria catastale A/3, posseduto da un unico proprietario per 12 mesi. L’aliquota Imu è dell’1,06%.

Rendita catastale= 200 euro

Rivalutazione = Rendita catastale*coeff.rival. = 200 * 5% = 10 euro

Rendita rivalutata = 200 + 10 = 210 euro

Base imponibile Imu = Rend. riv. *coeff. catastale = 210 * 160 = 33.600 euro

Riduzione per comodato della base imponibile = 33.6000 – 50% = 16.800 euro

Imposta Imu = base imponibile ridotta * aliquota = 16.800 * 1.06% = 178,08 euro

Dove calcolare Imu

Per il calcolo, se non vuoi ricorrere al fai da te o all’ufficio tributi del comune, puoi sempre rivolgerti ad un professionista, come un dottore commercialista iscritto all’Albo. In questo modo eviti brutte sorprese, dovute ad errori di calcolo o sbagliata interpretazione e applicazione delle norme Imu.

Imu quando, come e dove si paga

L’Imu si paga in un unica rata o in due rate. La prima rata d’acconto scade il 16 giugno, la seconda rata, a saldo, il 16 dicembre. L’acconto è pari al 50% dell’imposta dovuta, lo stesso vale per il saldo. Se si decide di pagare in unica soluzione il pagamento va fatto entro il 16 giugno. Se il giorno 16 del mese cade di sabato o nei festivi il pagamento scade il primo giorno non festivo.

In base all’esempio precedente versando l’importo in due rate del 50%, si ha una prima rata, in acconto, di 89 euro da pagare entro il 16 giugno ed un saldo dello stesso importo, quindi euro 89 da pagare entro il 16 dicembre.

Il pagamento si effettua con modello F24 ordinario o semplificato, o con bollettino postale. I soggetti che risiedono all’estero tramite bonifico.

Come compilare F24 per Imu

Compilare il modello F24 per il pagamento, è molto semplice.

Indica negli appositi spazi della sezione contribuente il tuo codice fiscale, dati anagrafici e domicilio fiscale.

L’imposta calcolata da versare, va indicata nella sezione Imu e altri tributi locali, scrivi quindi il codice catastale del comune in cui si trova l’immobile, barra il campo acconto o saldo, indica il numero d’immobili, il codice tributo, l’anno di riferimento del tributo, l’importo a debito che ti accingi a versare. Se l’importo risulta da ravvedimento barra l’apposita casella, se l’immobile ha subito variazioni rispetto alla dichiarazione precedente barra quest’ulteriore casella.

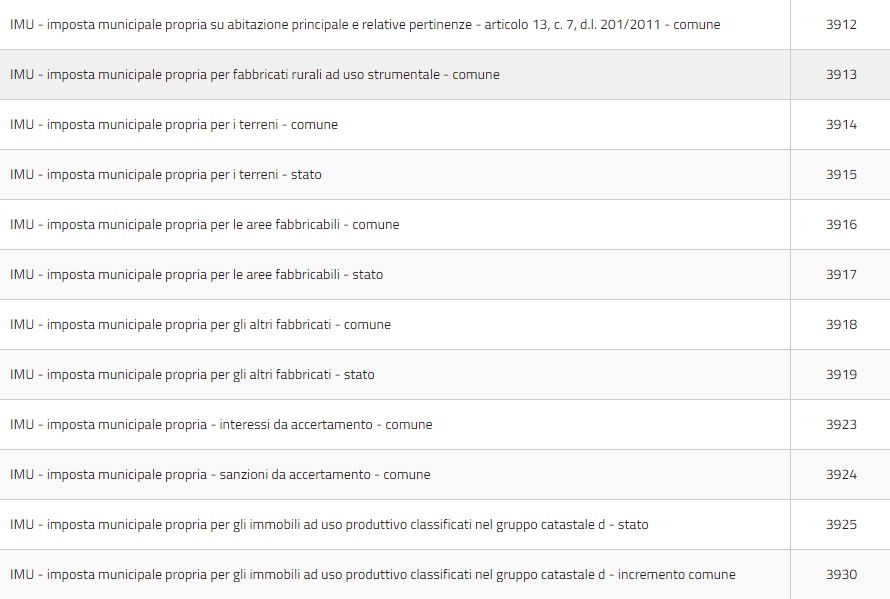

I codici tributo Imu sono quelli di seguito indicati. Il codice cambia secondo il tipo di immobile e la competenza statale o comunale dell’imposta.

Per un esempio di compilazione del modello F24 puoi scaricare il file sottostante.

Ricorda che il pagamento non è dovuto se l’importo non supera i 12 euro. In questo caso è bene consultare il regolamento comunale per verificare l’esistenza di limiti diversi.

Dove presentare il modello

Il modello F24 può essere presentato per il pagamento Imu in banca, alle poste o anche attraverso i servizi on line dell’Agenzia dell’entrate (Ade). In quest’ultimo caso il servizio è rivolto ai soggetti abilitati ai servizi Fisconline o Entratel che hanno un conto corrente con una banca convenzionata o con le Poste italiane. Per i titolari di partita Iva invece, il modello può essere presentato solo telematicamente tramite l’Ade o l’Home banking della propria banca.

Se pensi di non dover pagare l’Imu perché possiedi solo una prima casa ecco cosa c’è da sapere: Imu prima casa e immobili esenti: come funziona?

Se non hai pagato l’Imu e vuoi sapere entro quando il comune può chiederti di pagare gli arretrati dell’imposta leggi qui .

NOTE [1] Art.13 D.L. 2010/2011.[2] Art.13 D.L. 2010/2011.

Foto di Alexander Stein da Pixabay

Dottore Commercialista. Aiuto professionisti, imprenditori e privati a comprendere il complesso mondo della fiscalità e del diritto, studiando e aggiornandomi quotidianamente. Nel mio lavoro non si finisce mai di imparare!

Se hai dubbi o un problema da risolvere richiedi una consulenza personalizzata.

Lascia un commento